【投資戦略ウィークリー 2024年12月16日号(2024年12月13日作成)】”メジャーSQ、金融政策、インバウンド派生、親子上場解消”

■メジャーSQ、金融政策、インバウンド派生、親子上場解消

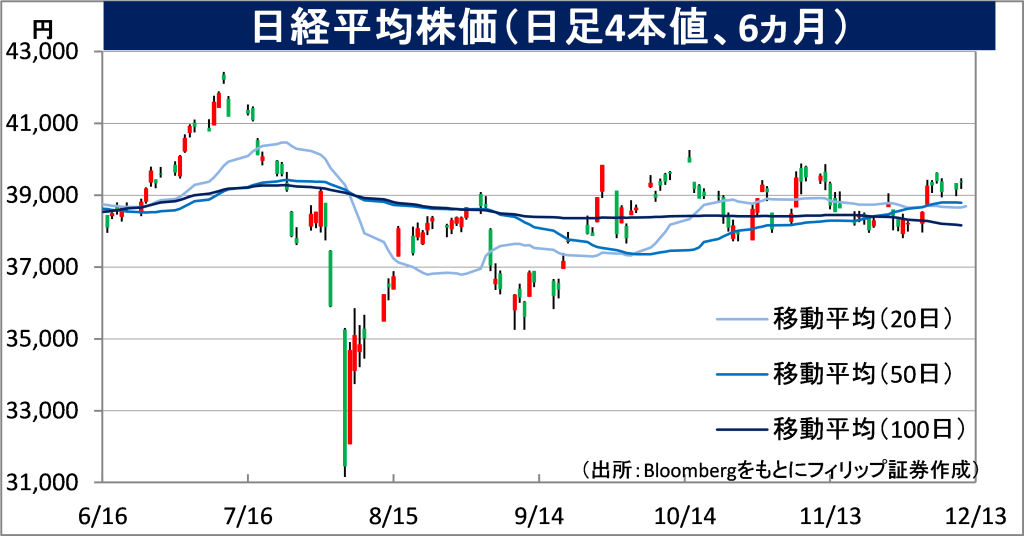

- 毎月第2金曜日は主要株価指数に関し、先物とオプションの最終決済に関する特別清算値(SQ値)を算出する「SQ日」とされる。限月が毎月到来するミニ先物とオプションに加え、3の倍数の月は、3ヵ月ごとの限月を有するラージ先物のSQ日と重なることとなり、「メジャーSQ」と呼ばれる。

- 米国株市場にも同様に毎月第3金曜日にSQ日がある。3の倍数の月のSQ日は、指数先物とオプション、個別株先物とオプションの4つが重なる「クアドラブル・ウィッチング(4人の魔女)」と呼ばれる。個別株先物・オプションではエヌビディア(NVDA)のような人気銘柄に商いが殺到し、個別株の投機的な需給変動によって、米国株市場にとどまらず日本株市場全体にも大きな影響を与える場合がある。引き続き需給面での注意が必要だろう。

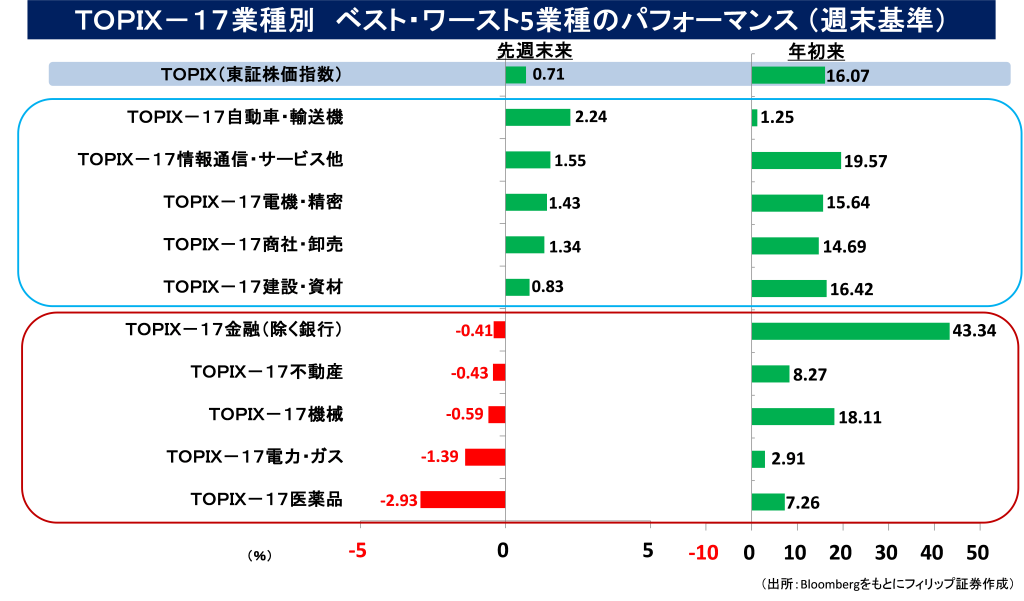

- 日銀が12/12、12月の全国企業短期経済観測調査(短観)を発表。大企業製造業の業況判断指数(DI)は前回9月調査から1ポイント改善のプラス14だった。全体としても想定内の結果だったこともあり、引き続き一定のペースで利上げを進める局面だろう。他方で、カナダ中銀とスイス中銀は50ポイント、欧州中銀は0.25ポイントの利下げを決定。米トランプ次期政権が掲げる貿易関税政策への警戒感が表れている。対米ドルで通貨安になれば米ドル建て輸出価格低下を通じて関税コストが相殺される面があるだろう。

- 世界第2位の経済大国である中国も党と政府が12/12、2025年の経済運営方針を決める中央経済工作会議で、景気底上げのため財政出動を拡大するとともに金融緩和を行う方針を決めた。景気底上げに加え、トランプ次期政権で貿易摩擦激化が見込まれる中で負の影響に対抗する意味も込められていると考えられる。

- 日本政府が訪日中国人に対して求めるビザ発給要件の緩和に動く中で、インバウンド消費に対する期待も高まると考えられる。それは観光に伴う購買や飲食にとどまるものではない。住宅・不動産業界における宿泊・飲食施設の不足に対して空き家や古民家をリノベーションする動き、訪日観光客を誘致するマーケティングの一環で「コラボ」と称してキャラクター権利などの知的財産の活用でアニメやゲーム業界と提携する動き、および「医療観光」として最先端設備を備えた医療施設における検査入院と宿泊観光を兼ねる動きなどが見られる。今後の日本株式市場でインバウンド消費から派生するテーマが重要になるだろう。

- 三菱重工業(7011)が、上場子会社の三菱ロジネクスト(7105)の売却に向けた手続きが進行中だ。親子上場解消に向けた子会社売却・完全子会社化を巡る動きは引き続き注目される。(笹木)

本日号は、JMDC(4483)、LINEヤフー(4689)、カチタス(8919)、シーユーシー(9158)、DBSグループ・ホールディングス(DBS)を取り上げた。

■主な企業決算の予定

- 12月16日(月): ファースト住建、パーク24、TOKYO BASE、ACCESS、プロレド・パートナーズ

- 12月18日(水): (米)マイクロン・テクノロジー

- 12月19日(木): (米)フェデックス、ナイキ、ペイチェックス、シンタス、アクセンチュア

- 12月20日(金):コーセル、西松屋チェーン、ツルハホールディングス、日本オラクル、サツドラホールディングス

■主要イベントの予定

- 12月16日(月):

・08:50 コア機械受注(10月)、09:30 auじぶん銀行日本製造業・サービス業・複合PMI (12月)、13:30 第3次産業活動指数(10月)

・ラガルドECB総裁が講演、独首相の信任投票

・S&Pグローバル米製造業・サービス業・総合PMI(12月)、米ニューヨーク連銀製造業景況指数(12月)、ユーロ圏製造業・サービス業・総合PMI(12月)、中国工業生産・小売売上高・都市部固定資産投資(11月)、中国新築住宅価格(11月)

- 12月17日(火):

・財務省が20年利付国債入札、黒田グループが東証スタンダードに新規上場、リスキルが東証グロースに新規上場

・米FOMC(18日まで)

・米小売売上高(11月)、米鉱工業生産(11月)、米企業在庫(10月)、米NAHB住宅市場指数(12月)、 独IFO企業景況感指数(12月)、独ZEW期待指数(12月)、英ILO失業率(8-10月)

- 12月18日(水):

・キオクシアホールディングスが東証プライムに新規上場、日銀金融政策決定会合、08:50 貿易収支・輸出・輸入(11月)、08:50 資金循環統計(7-9月速報)、14:00 地銀協会長会見、14:30 日証協会長会見、16:15 訪日外客数(11月)

・米FOMC最終日・パウエルFRB議長記者会見・声明と経済予測発表

・米経常収支(3Q)、米住宅着工件数(11月)、ユーロ圏CPI(11月)、英CPI(11月)

- 12月19日(木):

・日銀金融政策決定会合(15:30 植田日銀総裁会見、16:30 全銀協会長会見)、Synspectiveとdelyが東証グロースに新規上場、08:50 対外・対内証券投資(12月8-14日)、14:00 首都圏新築分譲マンション(11月)

・英中銀とスウェーデン中銀とノルウェー中銀が政策金利発表、EU首脳会議(ブリュッセル)、 ロシア大統領が年次記者会見

・米新規失業保険申請件数(14日終了週)、 米GDP(3Q、確報値)、米中古住宅販売件数(11月)、米景気先行指標総合指数(11月)、対米証券投資(10月)、欧州新車販売台数(11月)、ニュージーランドGDP(3Q)

- 12月20日(金):

・日銀が国債買い入れオペ、08:30 全国CPI(11月)

・中国1年・5年物ローンプライムレート(LPR)、ロシア中銀が政策金利発表

・米個人所得・支出(11月)、米個人消費支出(PCE)価格指数(11月)、米ミシガン大学消費者マインド指数(12月、確報値)、ユーロ圏消費者信頼感指数(12月)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

■「ペイパルマフィア銘柄」に勢い

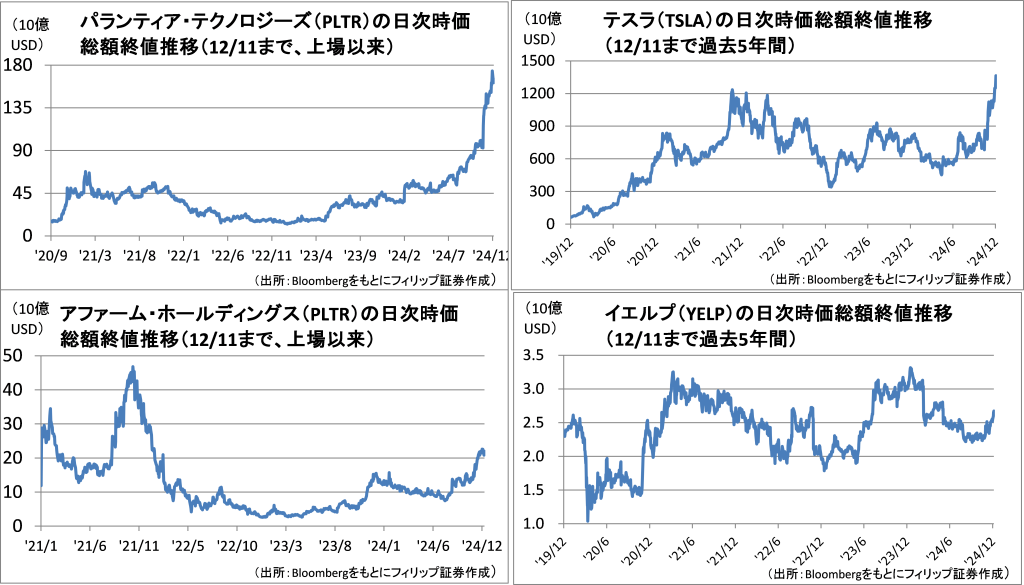

米トランプ次期大統領は、AI(人工知能)と暗号資産を巡る政策の責任者に米決済大手ペイパル・ホールディングス(PYPL)の元幹部で著名ベンチャー投資家のデービッド・サックス氏を起用すると発表。サックス氏がかつて在籍したペイパルには、テスラ(TSLA)のCEOであるイーロン・マスク氏のほか、ビッグデータ分析のプラットフォームで成長中のパランティア・テクノロジーズ(PLTR)を率いるピーター・ティール氏、Eコマース向け金融サービスのアファーム・ホールディングス(AFRM)を率いるマックス・レブチン氏、地元企業の口コミ情報を消費者に提供するプラットフォームを運営するイェルプ(YELP)を率いるジェレミー・ストップルマン氏などが出身者として関わっている。サックス氏も含めて彼らは「ペイパルマフィア」と呼ばれている。

【「ペイパルマフィア銘柄」に勢い~AI・仮想通貨担当高官も元ペイパル幹部】

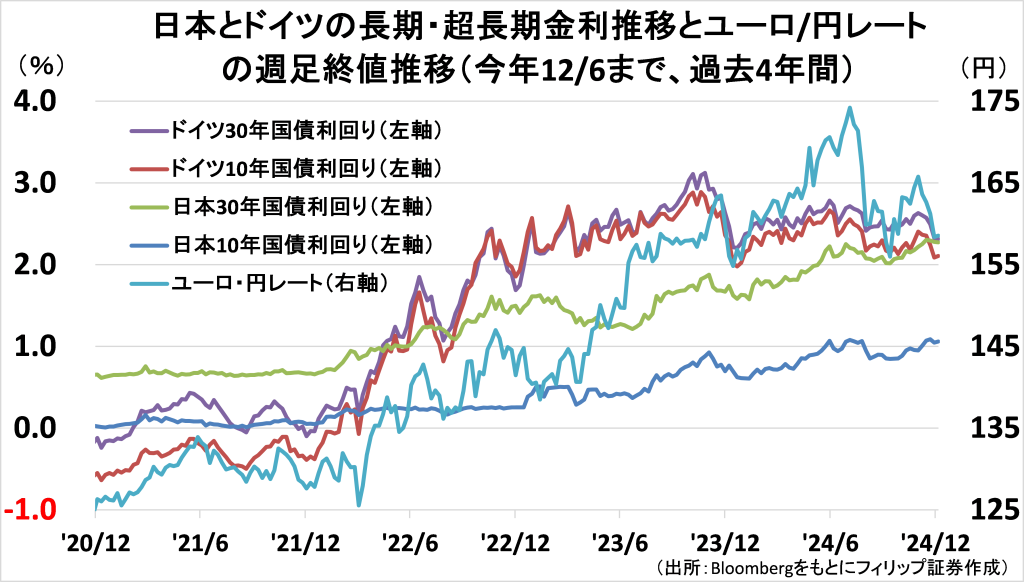

■日独の長期・超長期金利差が縮小

日本と欧州の長期金利差が縮小傾向にある。30年物国債利回りは12/11終値で日本が2.265%となり、ドイツの2.377%に接近。これは日銀の追加利上げ観測に対し、欧州中央銀行の追加利下げ観測や欧州経済の減速など、両国の金融政策と景気の違いを反映している。10年国債の利回り差はまだ1%以上あるものの、金利差の縮小は為替の円買い・ユーロ売りを加速させる可能性がある。

ドイツの10年国債利回りは昨年10月下旬に3%近辺まで上昇した。ドイツの昨年10-12月の実質GDP成長率は前四半期比年率マイナス0.4%、昨年10月の消費者物価上昇率は前年比3.8%だったことから見れば、日本も金融正常化に伴って10年国債利回りが2~3%まで上昇する余地があると十分に予想される。

【日独の長期・超長期金利差が縮小~ユーロ高円安トレンドは既に反転か?】

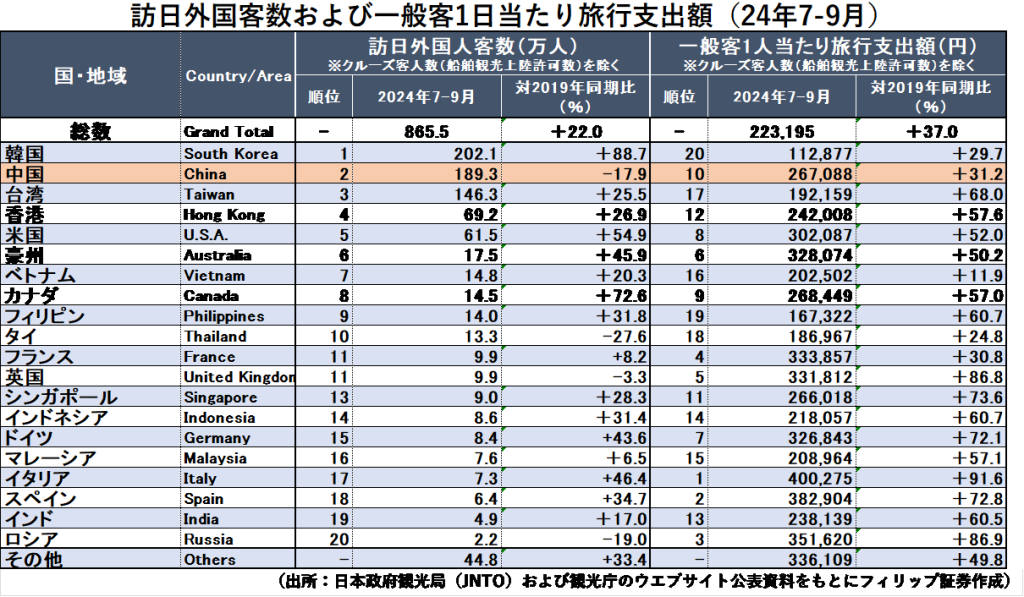

■インバウンド消費は中国が鍵

中国政府が11/30に日本人の短期滞在ビザ(査証)を免除する措置を再開する。日本政府も中国人が日本を訪れる際に求めるビザ発給要件を緩和する調整に入り、岩屋外相が月内にも中国を訪問する見通しとされる。

7-9月の訪日外国人客数で中国は韓国に次ぐ第2位で約22%を占める。一方で、1人当たり旅行支出額は韓国の約2.4倍に達する。2025年の中国の春節(旧正月)休暇は中国政府より1/28-2/4と発表されており、ビザ発給要件の緩和は日本経済の1-3月のGDPに与える影響が大きいとみられる。

12/9発表の10月の国際収支速報でも訪日客によるインバウンド消費から日本人による海外旅行での消費を引いた旅行収支は10月としては過去最大だった。

【インバウンド消費は中国が鍵~ビザ発給要件年内緩和あれば春節に期待】

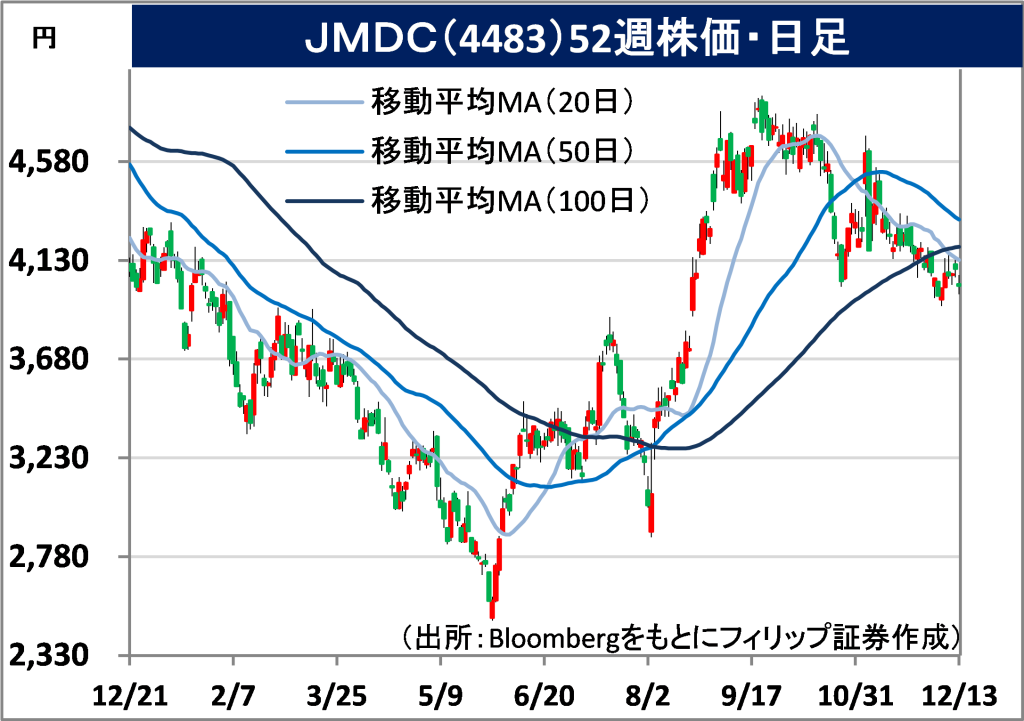

JMDC(4483)

4013 円(12/13終値)

・ノーリツ鋼機(7774)の子会社が旧・日本医療データセンター株式を取得・合併。2023年10月にオムロン(6645)の子会社となった。ヘルスビッグデータ、遠隔医療、調剤薬局支援の3事業を営む。

・11/5発表の2025/3期1H(4-9月)は、売上収益が前年同期比39.6%増の191億円、自治体への強い顧客基盤を有するキャンサースキャン子会社化に伴いEBITDA(利払・税金・償却前利益)が同39.9%増の46億円。売上比率81%のヘルスビッグデータは同58%増収、セグメント利益が同51%増。

・通期会社計画は、売上収益が前期比32.8%増の430億円、営業利益が同32.7%増の93億円、年間配当未定。同社は健康保険組合からのレセプト、健診データや加入者台帳を匿名加工することで民間で利用可能な国内最大規模のヘルスビッグデータを擁する。国内最大の放射線診断専門医フプラットフォームを有し遠隔読影サービスも提供。データ量増加が同社の優位性を高めるだろう。

LINEヤフー(4689)

441.1 円 (12/13終値)

・1996年に現ソフトバンクグループ(9984)子会社として設立。戦略事業・メディア事業・コマース事業を営む。祖業のヤフー、21年3月に経営統合したLINEのほかZOZO、アスクル、PayPayを傘下とする。

・11/5発表の2025/3期1H(4-9月)は、売上収益が前年同期比6.1%増の9252億円、一時的要因を除く調整後EBITDAが同15.3%増の2344億円。戦略事業は連結子会社化したPayPayの成長に伴い同19%増収、メディア事業はアカウント広告の貢献で同3.5%増収、コマース事業は同4.3%増収。

・通期会社計画を上方修正。調整後EBITDAを前期比8.5-10.9%増の4500-4600億円(従来計画4300-4400億円)とした。売上収益は同6.6%増の1兆9350億円、年間配当は同横ばいの5.56円で従来計画を据え置いた。米トランプ次期政権は暗号資産やブロックチェーンなど金融技術の推進に前向きと見られる中で、その潮流が日本にも及べばPayPayを擁する同社への追い風が見込まれる。

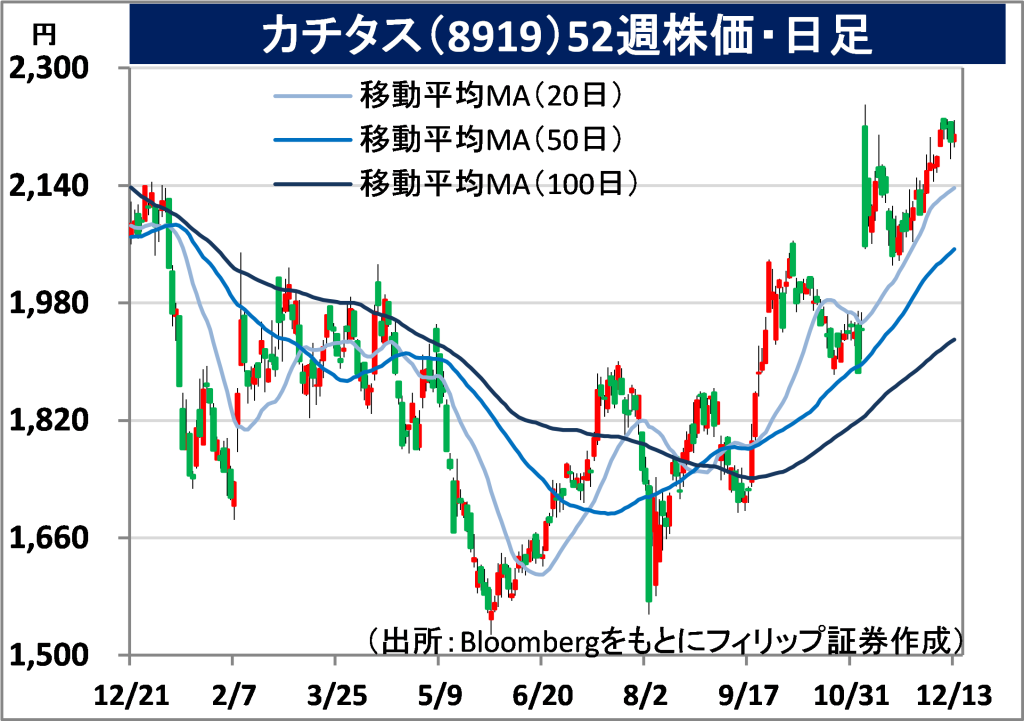

カチタス(8919)

2209 円(12/13終値)

・1978年に前身の株式会社やすらぎを群馬県桐生市に設立。社名は「家に価値タス」に由来。中古住宅を自ら調査して仕入れ、リフォームし、販売まで一気通貫で行う。2024年3月末で全国148店舗。

・11/6発表の2025/3期1H(4-9月)は、売上高が前年同期比3.2%増の640億円、営業利益が同16.6%増の68億円。販売件数は同6%増の3676件、仕入件数は同11%増の3929件。仕入活動を積極化しつつも低価格帯住宅の提供に関する施策が奏功し、粗利益率は同1.4ポイント上昇の22.9%。

・通期会社計画は、売上高が前期比6.1%増の1345億円、営業利益が同10.5%増の140億円、年間配当が同2円増配の56円。訪日外国人のインバウンド需要が拡大する中で都市部や観光地でホテルなどの宿泊施設不足が叫ばれている。また、「空き家」が日本の社会問題として深刻化している。空き家や古民家をリノベーションしてインバウンド向けに貸し出す需要が一層高まると期待される。

シーユーシー(9158)

1662 円 (12/13終値)

・2014年にエムスリー(2413)の子会社として設立。「医療機関」(国内医療機関への経営支援および海外での足病・静脈疾患クリニック運営)、「ホスピス」、「居宅訪問看護」の3事業セグメントを営む。

・10/28発表の2025/3期1H(4-9月)は、売上収益が前年同期比40.8%増の216億円、EBITDAが同60.9%増の41億円。売上比率41%の医療機関は同74%増収、同17%EBITDA増。売上比率31%のホスピスは43%増収、350%EBITDA増。売上比率28%の居宅訪問看護は6%増収、25%EBITDA増。

・通期会社計画は、売上収益が前期比29.9%増の429億円、EBITDAが同29.6%増の65億円(年間無配)。居宅訪問看護は採用増が利益面で響くも、医療施設の後継者問題が深刻となる時代の潮流が同社のM&A支援報酬の増加にも反映。中小施設より利益率の高い50床規模施設の稼働率上昇がホスピス事業の成長を後押ししている。また、エムスリーとの親子上場も見直し余地があるだろう。

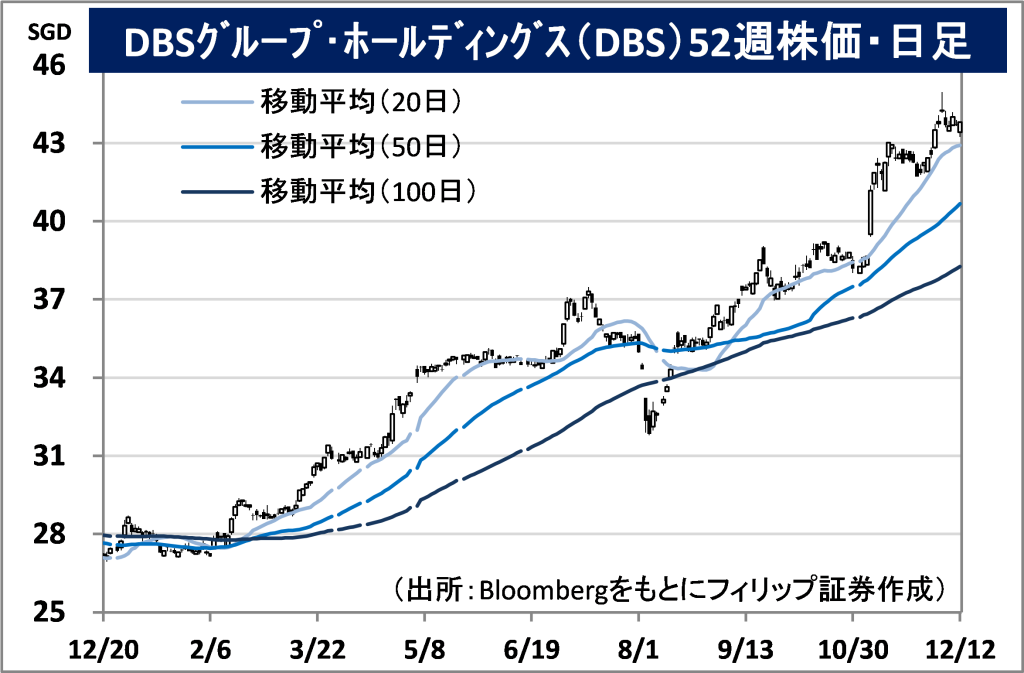

DBSグループ・ホールディングス(DBS)

市場:シンガポール 43.80 SGD (12/12終値)

・1968年にシンガポール開発銀行として設立。DBS銀行はアセアン最大の資産規模を誇り、18ヵ国で金融サービスを展開。ユーロマネー誌で「世界最高のデジタルバンク」に選出されたこともある。

・11/7発表の2024/12期3Q(7-9月)は、総収益が前年同期比10.8%増の57.53億SGD、純利益が同15.0%増の30.27億SGD。貸出増と純金利マージン拡大を受けて純金利収益が同3%増の37.96億円。純手数料・コミッション収益も主にウェルスマネジメント業務の貢献により同32%増の6.09億SGD。

・傘下のDBS銀行は10月、機関投資家向けにトークン化とスマートコントラクト機能を統合した先進的銀行サービス「DBSトークンサービス」を発表。コンプライアンスを遵守しつつブロックチェーンを活用できる「パーミッションド・ブロックチェーン」を使うとしている。また、米トランプ次期政権で米中対立が先鋭化すれ「チャイナ・プラスワン」で注目されるアセアンに拠点網を持つ同行への恩恵が見込まれる。

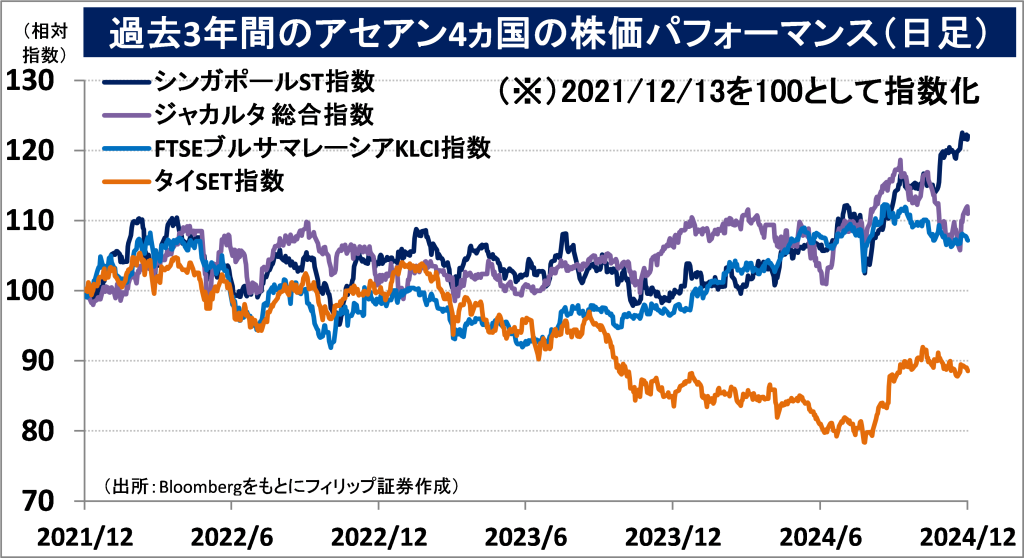

■アセアン株式ウィークリーストラテジー

(12/16号「シンガポールのデジタル金融動向」)

シンガポールのDBS銀行は2020年12月に暗号資産取引プラットフォーム「DBSデジタルエクスチェンジ(DDEx)」を立ち上げ、顧客が暗号資産とセキュリティ・トークン(ST)を取引している。同プラットフォームはシンガポール取引所(SGX)も10%出資している。DDExは2024年10-12月期に機関投資家と富裕層向けに暗号資産のオプション取引と仕組債の提供を開始。顧客のデジタル資産を安全に保管するために業界最高水準のコールドウォレットを採用するとしている。

シンガポールでは、個人向けサービスを提供する大手銀行はオンライン銀行取引での詐欺防止に向けて年内に顔認証システムを導入することが義務付けられている。顔認証にはシンガポールの公的認証システムである「シングパス」を採用するなど、金融取引のデジタル化が進んでいる。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込)、外国取引の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.10%(消費税込)(ただし、対面販売の場合、3,300円に満たない場合は3,300円、コールセンターの場合、1,980円に満たない場合は1,980円)となります。

- 上場有価証券等は、株式相場、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内金融商品取引所もしくは店頭市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

免責事項

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断においてお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。