【投資戦略ウィークリー 2024年10月21日号(2024年10月18日作成)】”日米選挙情勢と株式市場、日本株投資の注目分野”

■日米政治情勢と株式市場、日本株投資の注目分野

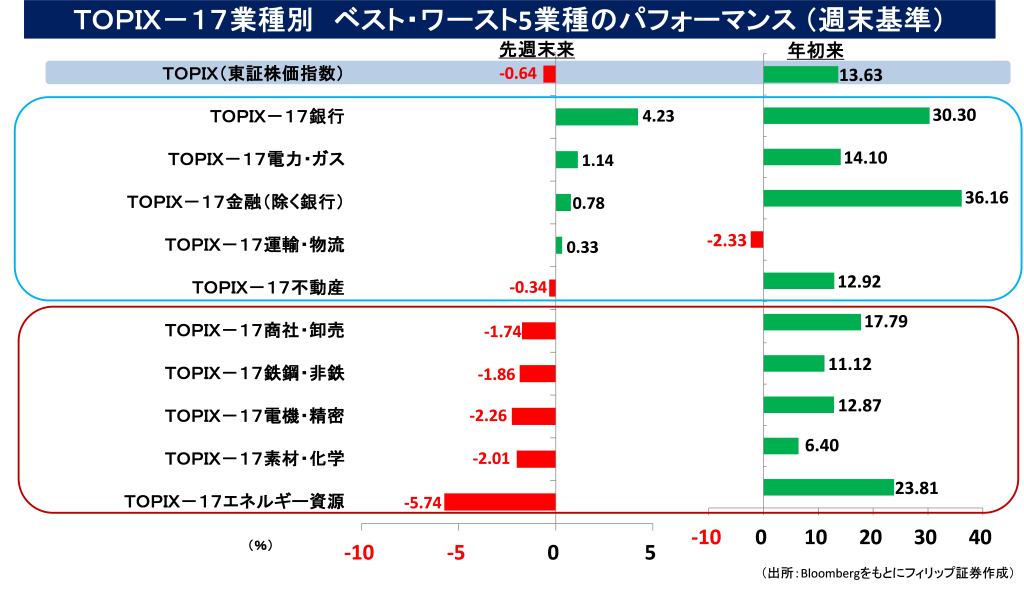

- 10/27の衆院総選挙に向けて、自民党の単独過半数割れ観測、および発足したばかりの石破政権の支持率の低さなど、日本の政局に関する不透明感が高まる報道が目立ってきた。日経平均株価の日次の動きを見ても、10/8以降は終値が前日比で上昇した日も含めて、ローソク足の終値が始値を下回る「陰線」が10/18まで8営業日続いた。他方、大統領選挙を現地11/5に控えた米国株市場では、共和党のトランプ候補の勢いが増してきたことを背景に、好調な7-9月の銀行株決算発表に合わせるかのように、同候補が掲げる金融規制緩和に関連した銀行株が堅調に推移。

- 半導体関連では2025年の業績見通しを巡って、世界大手2社が明暗を分けた。EUV(極端紫外線)露光装置で独占的地位を占めるオランダのASMLが弱気見通しだったのに対し、エヌビディアやアップルなどの製品に関連する先端半導体の受託製造を一手に引き受ける半導体ファウンドリ世界最大手の台湾積体電路製造(TSMC)は売上見通しを上方修正した。半導体市場は、最先端のAI(人工知能)関連分野は引き続き堅調だが、米国主導の輸出規制や中国経済の弱さを主因として全体としては強気になれない面が残る。半導体関連への投資では銘柄選別が重要となるだろう。

- 日本株投資では、日経平均を中心とした全体動向よりも、社会生活の変化に直結した分野ごとの解像度を上げることが重要だ。①原発再稼働では、原子力規制委員会が10/16、運転開始から間もなく50年となる関西電力(9503)高浜原発1号機の今後10年間の管理方針を認可。25年6月に60年超の運転を可能とする新制度が設けられる予定であることから、改めて管理計画を策定し認可を受ける必要がある。②医療保険の診療報酬改定では、今年12月に実施予定のマイナ保険証への一本化に関連した制度変更が相次ぐ。医療関連DX(デジタル変革)進展が期待される。③円安傾向が今年7月に一旦ピークアウトしたことに伴い、訪日外国人観光客によるインバウンド消費の先行き懸念がある中で日本政府観光局が10/16発表の9月の訪日外客数が前年同月比5%増、1-9月累計で昨年の年間累計を上回るなど引き続き好調だ。リピーターを増やすためアニメやゲームのキャラクターに関連したコラボ(協働)活発化など、価格訴求力低下を跳ね返す工夫も必要だろう。④各種報道によれば、連合は25年春闘でベアと定昇を合わせた賃上げ目標を5%以上(中小企業は6%以上)とする方針を固めた。年末が近づけば再び日銀追加利上げ観測とともに円高・国内金利上昇の動きが出てくる可能性もあるだろう。(笹木)

本日号は、ケアネット(2150)、投資法人みらい(3476)、ガンホー・オンライン・エンターテイメント(3765)、チヨダ(8185) 、セムコープ・インダストリーズ(SCI) を取り上げた。

■主な企業決算の予定

- 10月21日(月):

- 10月22日(火): コメリ、(米)ベーカー・ヒューズ、テキサス・インスツルメンツ、コスター・グループ、パッカー、RTX、ロッキード・マーチン、ベライゾン・コミュニケーションズ、3M、フィリップ・モリス・インターナショナル、GEエレクトリック、ゼネラル・モーターズ、ダナハー

- 10月23日(水): KOA、日本航空電子工業、キヤノンマーケティングジャパン、ニデック、キヤノン電子、日本高純度化学、(米)IBM、テスラ、ラムリサーチ、オライリー・オートモーティブ、TモバイルUS、AT&T、ボーイング、サーモフィッシャーサイエンティフィック、オールド・ドミニオン・フレイト・ライン、コカ・コーラ、ネクステラ・エナジー、ゼネラル・ダイナミクス、ローパー・テクノロジーズ

- 10月24日(木): エイトレッド、キヤノン、未来工業、PLANT、富士通ゼネラル、信越ポリマー、小野測器、石塚硝子、キムラユニティー、(米)デクスコム、キャピタル・ワン・ファイナンシャル、ユニオン・パシフィック、ダウ、キューリグ・ドクターペッパー、ハネウェル・インターナショナル、ユナイテッド・パーセル・サービス(UPS)

- 10月25日(金): 日本エスコン、岩井コスモホールディングス、ブルドックソース、中外製薬、カワチ薬品、信越化学工業、アイチコーポレーション、岡部、ミスミグループ本社、プレミアグループ、東京製鐵、野村不動産ホールディングス、日立建機、ファナック、モバイルファクトリー、ジャフコグループ、(米)コルゲート・パルモリーブ

■主要イベントの予定

- 10月21日(月):

・伸和ホールディングスが札証アンビシャスに新規上場、14:00 首都圏新築分譲マンショ(9月)

・米カンザスシティー連銀総裁が経済と金融政策見通しについて講演、 米ミネアポリス連銀総裁がタウンホールのイベントに参加、米ダラス連銀総裁が米証券業金融市場協会(SIFMA)の年次会合で講演、中国1年・5年物ローンプライムレート(LPR)、IMF・世銀、年次総会(26日まで、ワシントン)

・米景気先行指数(9月)

- 10月22日(火):

・10年物GX国債入札、15:30 経団連会長定例会見、Schooが東証グロースに新規上場、14:00 日銀「基調的なインフレ率を捕捉するための指標」

・米フィラデルフィア連銀総裁がフィンテックの会議で開会のあいさつ・講演、英中銀総裁が講演、 IMF世界経済見通し(WEO)、BRICS首脳会議(24日まで、ロシア・カザン)

・ 欧州新車販売台数(9月)

- 10月23日(水):

・東京地下鉄(東京メトロ)が東証プライムに新規上場、ジャパンパワーサミット2024

・米地区連銀経済報告(ベージュブック)公表、 米ボウマンFRB理事が会議で開会のあいさつ、英中銀総裁とラガルドECB総裁が講演(ワシントン)、G20財務相・中央銀行総裁会議(24日まで、ワシントン)

・米中古住宅販売件数(9月)、ユーロ圏消費者信頼感指数(10月)

- 10月24日(木):

・財務省20年利付国債入札、15:00 日銀「金融システムリポート」(10月号)、15:00 工作機械受注(9月)、08:50 対外証券投資・対内証券投資(10月 18日)、09:30 auじぶん銀行日本サービス業・製造業・複合PMI(10月)

・米クリーブランド連銀総裁が会議であいさつ

・ 米新規失業保険申請件数(10月19日終了週)、 米新築住宅販売件数(9月)、S&Pグローバル米製造業・サービス業・総合PMI(10月)、ユーロ圏製造業・サービス業・総合PMI(10月)

- 10月25日(金):

・リガク・ホールディングスが東証プライムに新規上場、08:30 東京CPI(10月)、14:00 景気先行CI指数・一致指数 (8月)、08:50 企業向けサービス価格指数(9月)、14:30 東京地区百貨店売上高(9月)、14:30 全国百貨店売上高 (9月)

・ロシア中銀が政策金利発表

・ 米耐久財受注(9月)、米ミシガン大学消費者マインド指数・確報値(10月)、ユーロ圏マネーサプライ(9月)、ユーロ圏インフレ期待(9月)、独IFO企業景況感指数(10月)

- 10月27日(日):

・衆院選の投開票、 欧州夏時間終了、ウルグアイ大統領選

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

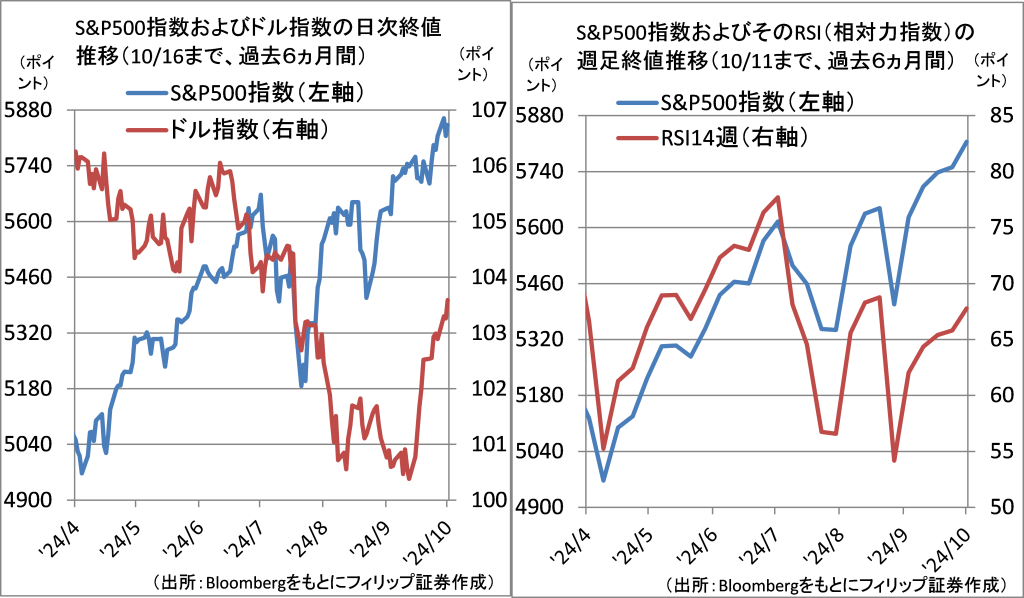

■S&P500指数とドル指数、週次RSI

ドル指数と米国株相場の関係は一様ではない。時価総額加重平均型のS&P500株価指数との関係では、米長期金利低下を受けたドル指数下落時に大型ハイテク株のグロース銘柄が有利になるとしてS&P500指数が上昇しやすい一方で、ドル指数上昇時も同様にS&P500指数が上昇することがある。その場合、低金利通貨で調達した資金を米ドルに転換して米国株を買う「キャリー取引」を伴いやすい。足元はキャリー取引巻き戻しに要注意だろう。

S&P500指数は、過去一定期間の上げ幅合計を、同じ期間の上げ幅合計と下げ幅合計を足した数字で割った「RSI(相対力指数)」の週次で株価上昇に反して上値抵抗線が右下がりの基調で推移。このような「ネガティブ・ダイバージェンス(逆行)」は長続きしないとされており、注視されよう。

【S&P500指数とドル指数、週次RSI~米国株の持続的上昇に懸念も】

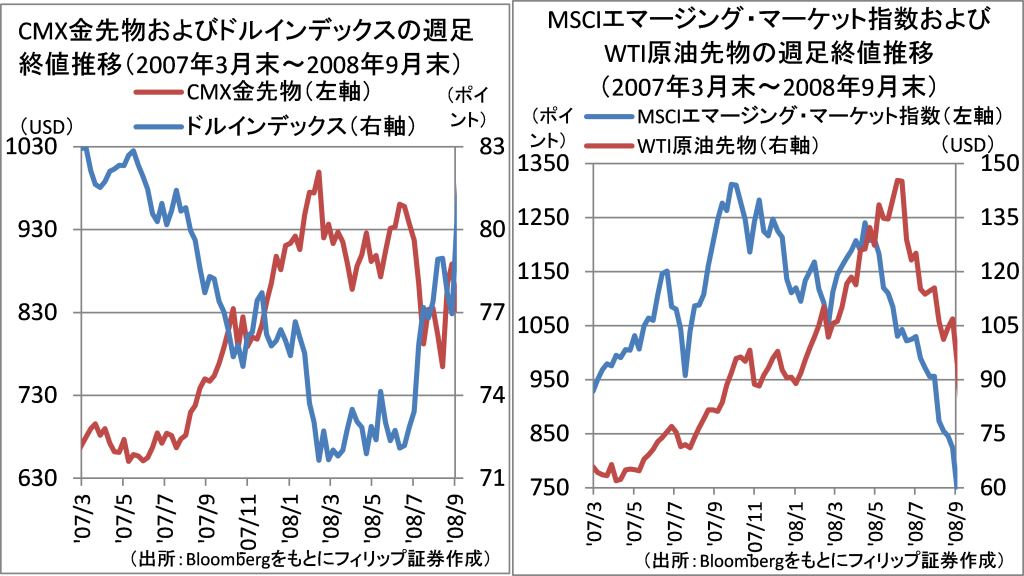

■2007-08年の金・原油価格に注目

米FRB(連邦準備制度理事会)は9/18、政策金利を昨年7月以降のピーク据え置き局面から0.5ポイントの大幅利下げへ転換。2007年も同じ9/18、FRBは1年以上のピーク据え置き期間を経て0.5ポイントの利下げを実施していた。

その時期以降、2008年に向けての金価格や原油価格の動向を見ていくと以下の通り。原油価格は、イランの核開発を巡って米国・国際社会との対立激化を背景とした供給サイド、および中国やインドなど新興国の経済成長を背景とした需要サイドの要因から08年7月頃まで高騰。他方、金価格は、原油価格の高騰、およびサブプライム危機を契機とする米国利下げ政策がインフレ懸念を悪化させたことに加え、利下げに伴うドル安によって08年2月頃にかけて価格が高騰した。

【2007-08年の金・原油価格に注目~07年9月の米利下げ以降の商品市況】

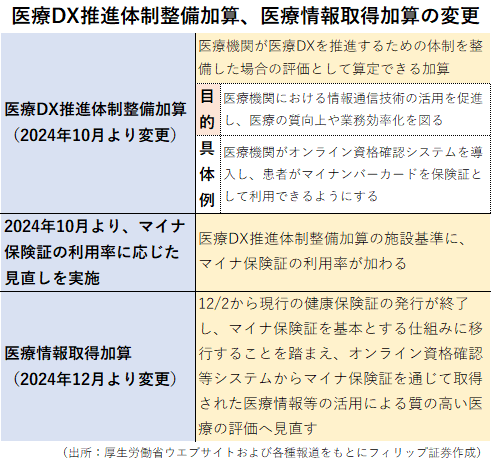

■医療DXと制度変更・マイナ保険証

2024年度診療報酬改定で新設された「医療DX推進体制整備加算」は、「デジタル技術によって医療の質を高める体制」を評価する。10月からマイナ保険証利用率に応じて加算の仕組みが変更された。他方、2024年度診療報酬改定で従来の「医療情報・システム基盤整備体制充実加算」から変更された「医療情報取得加算」は、保険医療機関や薬局で患者の診療情報を取得・活用して質の高い診療や調剤を行う体制を評価するもので、12月よりマイナ保険証利用患者と紙の保険証利用患者で分かれている加算を一本化する見直しとされている。

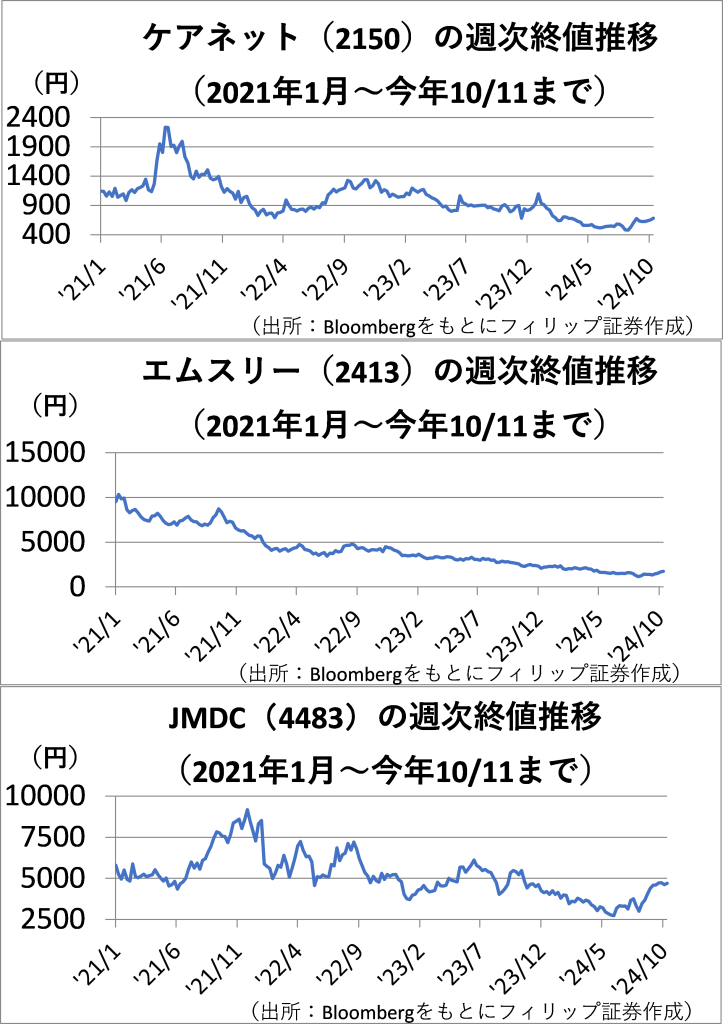

医療DX関連銘柄の中には、新型コロナ禍の時の特需の反動で株価が数年にわたり下落基調で推移してきたものもある。好機到来の可能性は大きいだろう。

【医療DXと制度変更・マイナ保険証~今年10-12月に診療報酬改定が相次ぐ】

■銘柄ピックアップ

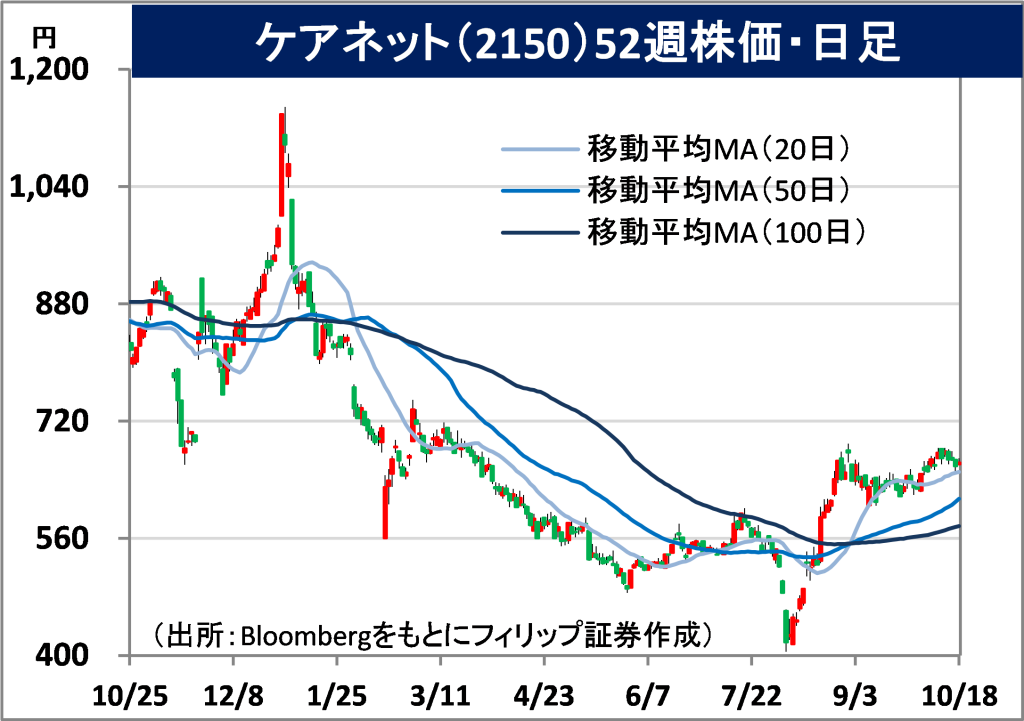

ケアネット(2150)

663 円(10/18終値)

・1996年に中央区日本橋蠣殻町で設立。製薬企業向け医薬DX事業、および医師・医療従事者向けメディカルプラットフォーム事業を営む。医師・医療従事者向けにコンテンツ提供の「CareNet.com」を運営。

・8/13発表の2024/12期1H(1-6月)は、売上高が前年同期比2.7%増の51.49億円、営業利益が同25.2%減の9.86億円。製薬企業がMR削減により同社の医薬DX事業サービスへのニーズを高め、受注増に貢献した一方、従業員の新規採用積極化を含む事業拡大の先行投資により販管費が増加。

・通期会社計画は、売上高が前期比13.3%増の116億円、営業利益が同9.4%減の22億円、年間配当が同横ばいの12円。1Hは売上比率87%の医薬DX事業が前年同期比1.3%増収、メディカルプラットフォーム事業が同14%増収。医療専門サイト「CareNet.com」は6月末医師会員数が同7%増の23.2万人。マイナ保険証移行に伴うDX需要、および医療業界の人手不足など追い風継続が見込まれる。

投資法人みらい(3476)

42150 円 (10/18終値)

・総合商社の三井物産(8031)と不動産投資会社イデラキャピタルをスポンサーとする総合型J-REIT。2024年2月時点で資産規模1756億円、オフィス54%、商業施設17%、ホテル19%、物流施設5%。

・6/17発表の2024/4期(昨11-今4月)は、営業収益が前期(2023/10)比2.5%増の58.87億円、営業利益が同7.8%増の26.60億円、1口当たり分配金が同5.3%減の1150円。4月末現在、運用資産件数が同5件増の43物件、取得価格合計が同7%増の1782億円、稼働率が同0.2ポイント低下の98.3%。

・2024/10期(5-10月)会社計画は、営業収益が前期(2024/10)比4.5%増の61.51億円、営業利益が同0.4%減の26.48億円、1口当たり分配金が同3.0%増の1185円。17日終値では2025/4期までの会社予想年分配金利回りが5.66%、株式のPBR(株価純資産倍率)に相当するNAV(純資産価値)倍率が0.81倍。商業施設やホテルなど本格的インフレ到来でアップサイドが期待される物件運用を強化。

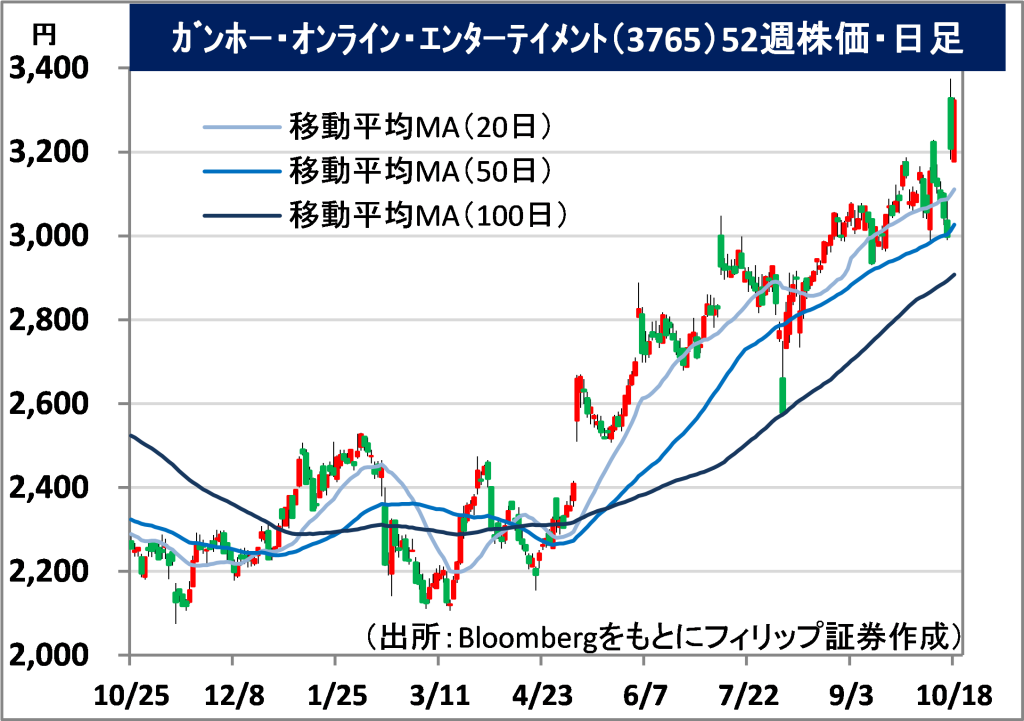

ガンホー・オンライン・エンターテイメント(3765)

3323 円(10/18終値)

・1998年にネットオークションを目的として中央区日本橋で設立。主力のスマートフォンゲームほか家庭用ゲーム機および携帯型ゲーム専用機向けの企画・開発・運営・配信を行う。主力商品は「パズドラ」。

・8/9発表の2024/12期1H(1-6月)は、売上高が前年同期比20.7%減の536億円、営業利益が同28.5%減の122億円。グローバル配信を見据えたゲーム開発とともに既存タイトル価値最大化のため月間稼働ユーザー数の維持・拡大に注力。パズドラは5/24に国内累計6200万ダウンロードを突破。

・会社計画は非開示の方針。アクティビスト(物言う株主)の投資会社ストラテジックキャピタルが10/16付け提出の大量保有報告書で保有割合5%超を報告。同社は2020/12期以降4期にわたり、配当性向が12.5%、17.6%、9.8%、11.0%と低水準で推移。10年前のような急成長が見込まれにくい状況下、投資家からの株主還元への要求が強くなる時代の要請にどう応えるかが問われよう。

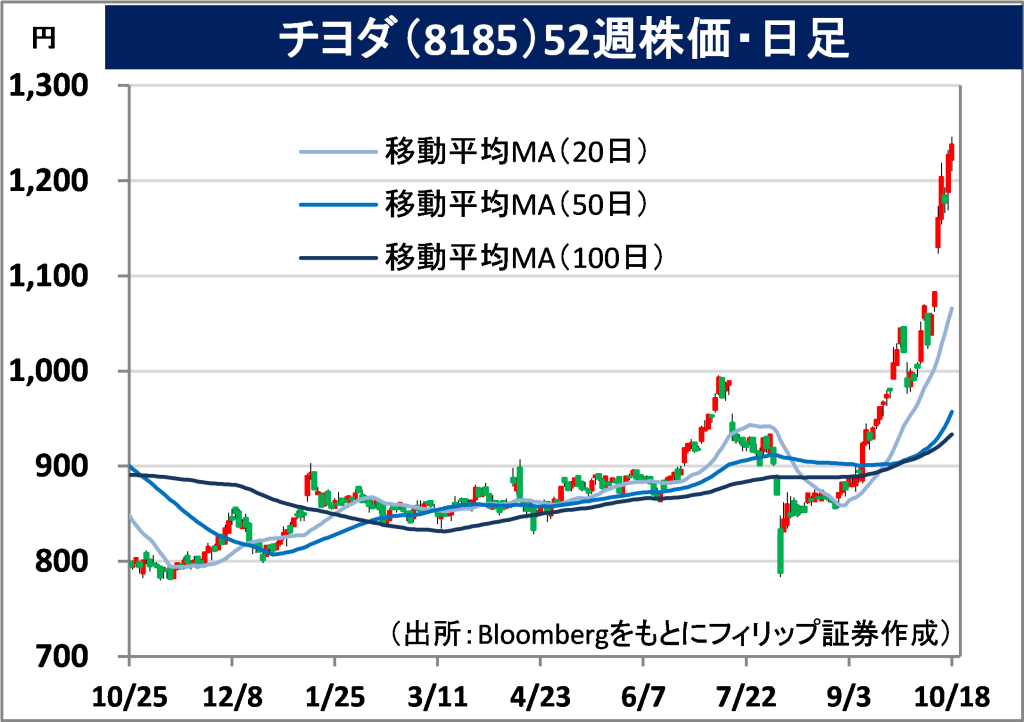

チヨダ(8185)

1238 円 (10/18終値)

・1936年に杉並区高円寺で舟橋義雄が創業。靴、衣料品等小売り・卸売を営む。「東京靴流通センター」は地域密着の品揃えをリーズナブルな価格で提供。カジュアル衣料は「マックハウス」で展開。

・10/11発表の2025/2期1H(3-8月)は、売上高が前年同期比1.6%増の488億円、営業利益が同74.1%増の16億円。売上比率87%の靴事業は、手を使わず立ったまま履ける「スパットシューズ」の大ヒットもあり同6%増収。不採算店舗の閉店(店舗数で同8店純減)のほか、収益体質改善に努めた。

・通期会社計画は、売上高が前期比2.1%増の952.5億円、営業利益が同16.7%増の12.5億円、年間配当が同6円増配の34円。同社は10/11、1Hで前年同期比19%減収・営業損失拡大の衣料品事業子会社マックハウス(7603)に関し、投資ファンドによるTOB(株式公開買付)に応じて全保有株売却を発表。足元で株価堅調も、15年11月の過去最高値から約71%下落は出遅れの面もあるだろう。

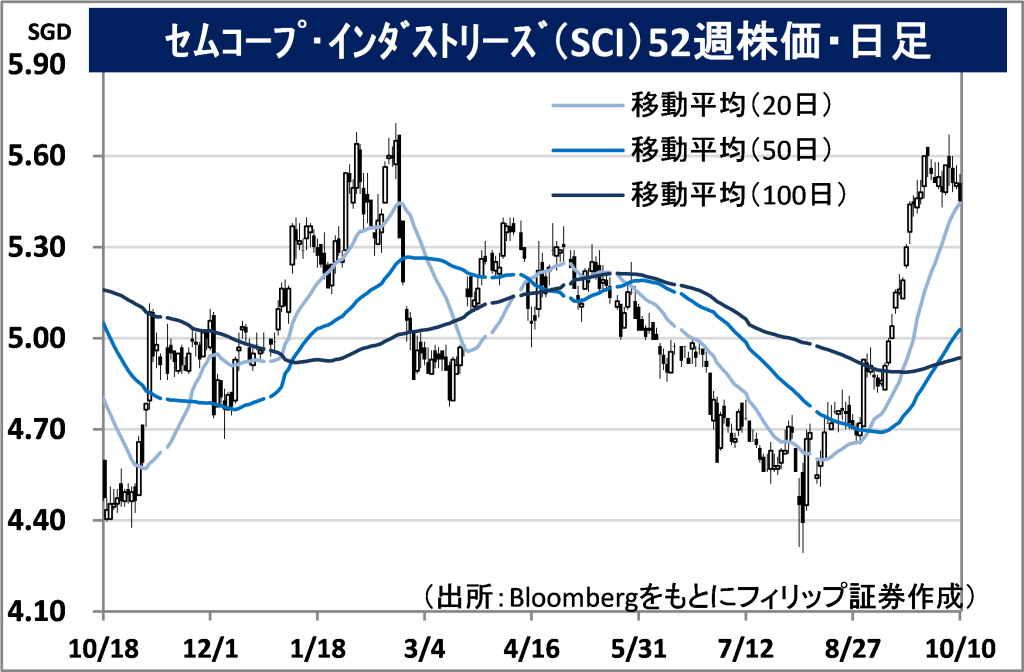

セムコープ・インダストリーズ(SCI)

市場:シンガポール 5.52 SGD (10/17終値)

・1963年設立の造船所を前身に1998年に2社の政府系コングロマリットの合併で設立。2020年9月に海洋掘削事業セムコープ・マリンを切り離し、都市開発のほか再生可能エネルギー事業に注力。

・8/6発表の2024/12期1H(1-6月)の継続事業からの業績は、売上高が前年同期比12.3%減の32.78億SGD、関係会社や合弁事業からの持分法投資利益を含む調整後EBITDAが同8.5%減の10.42億SGD。中国経済の成長鈍化が響き従来型(化石燃料)および再エネ含むエネルギー事業が低調。

・同社は「ブラウンからグリーンへ」を掲げて2025年をターゲットに再生可能エネルギーに注力。今年6月末総再生可能エネルギー容量(開発中含む)は1年前比12%増の14.4GW(ギガワット)へ拡大。化石エネルギー需要は脱炭素社会への移行期間に必要性が高まる面もあり、再エネと伝統エネルギーの双方をカバーする同社へ追い風。インドで製造したアンモニアの日本への供給が注目される。

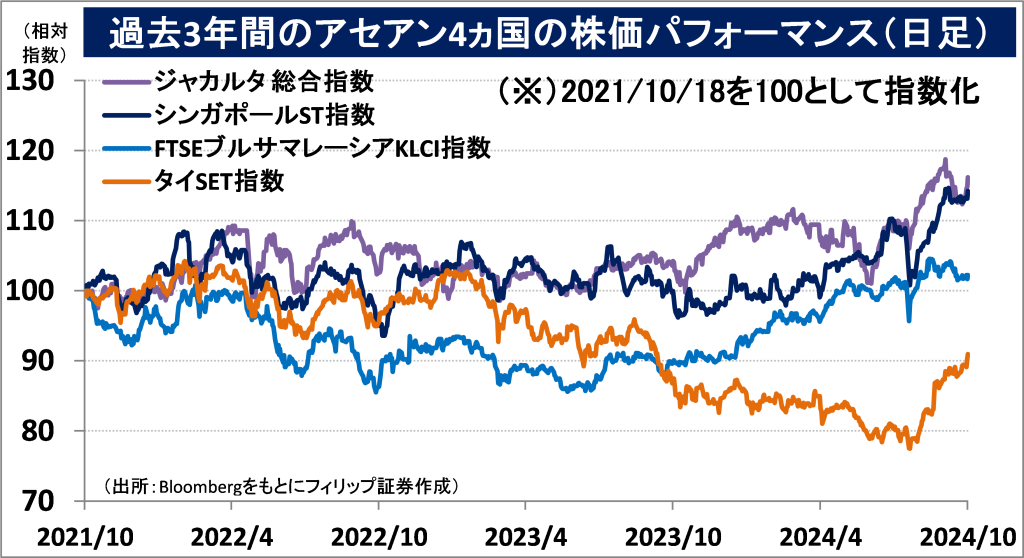

■アセアン株式ウィークリーストラテジー

(10/21号「アセアン日本食ブーム立役者SGX上場」)

シンガポール政府は株式市場の活性化に向けた取り組みを進めている。シンガポール株は銀行株や不動産投資信託(REIT)など配当狙いの買いが多く、一部大型株に取引が集中しやすい。スタートアップ企業が資金調達の場として使うには流動性の低さが難点である。中央銀行の金融通貨庁(MAS)は8月、検討チームを立ち上げて有望な企業の上場呼び込みや制度改革に関し議論した。

そのような中で日本のレストラン運営会社Food Innovators Holdings(KYB)が10/16、シンガポール取引所(SGX)の新興市場(カタリスト)に新規上場を果たした。同社は日本で軽井沢のムーミンテーマレストランのほか12店舗運営に加え、日本のレストラン経営者と共同でシンガポールで10店舗、マレーシアで4店舗を展開。アセアンにおける日本食ブームの盛り上がりを先導する存在となっている。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込)、外国取引の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.10%(消費税込)(ただし、対面販売の場合、3,300円に満たない場合は3,300円、コールセンターの場合、1,980円に満たない場合は1,980円)となります。

- 上場有価証券等は、株式相場、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内金融商品取引所もしくは店頭市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

免責事項

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断においてお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。